Prêts en ligne : quand le Kenya montre la voie de la régulation en Afrique

Un projet de loi visant à réduire les taux d’intérêts exorbitants pratiqués par certaines plateformes de prêts sur internet va être déposé au Parlement. Et si Nairobi était l’exemple à suivre ?

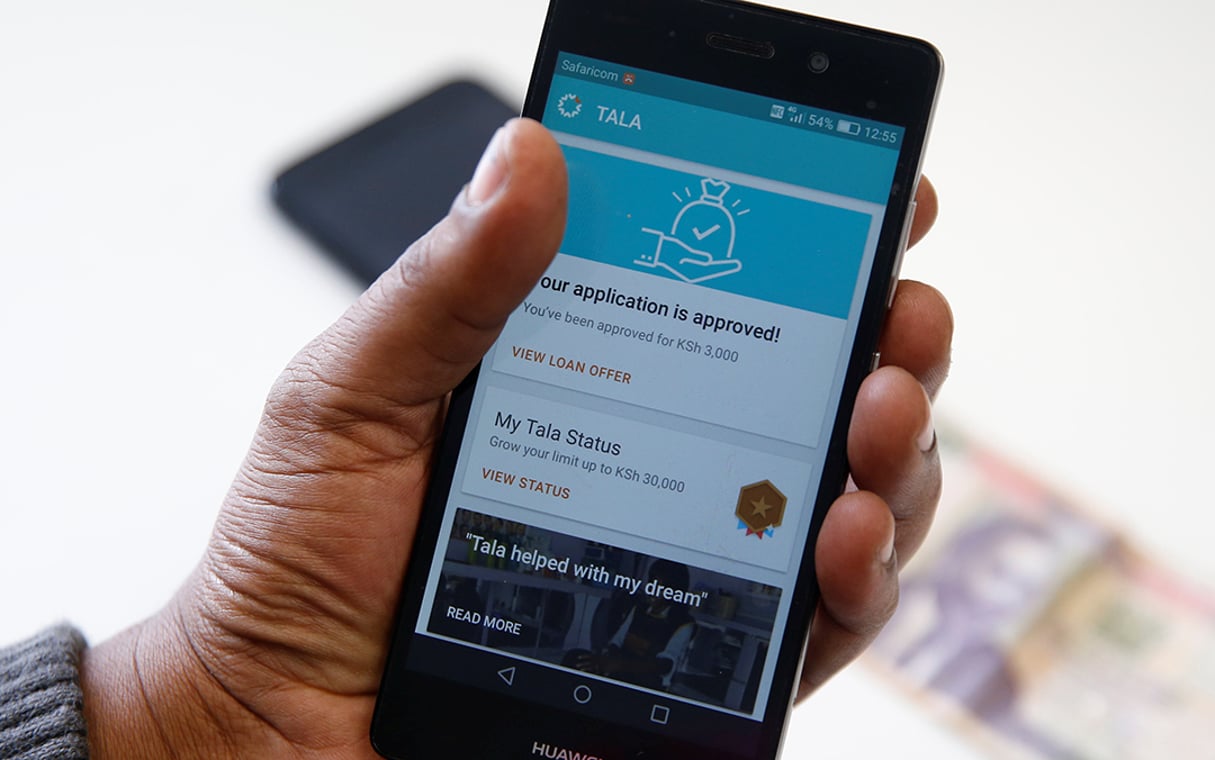

Tala app, une application de micro-crédit (photo d’illustration) © REUTERS/Thomas Mukoya

Les prêts numériques hors de prix au Kenya sont devenus un « énorme fardeau pour le consommateur » pendant la pandémie de Covid-19, estime Kellie Charlotte, analyste financière chez Maitri Capital à Nairobi. En raison de l’absence de réglementation, certaines applications de prêt numérique facturent des taux d’intérêt annualisés compris, selon l’analyste, entre 150 % et 500 %.

En janvier 2020, Opera, un fournisseur de prêts mobiles à court terme – présent au Kenya, au Nigeria et en Inde –, coté au Nasdaq, a rejeté les affirmations de Hindenburg Research selon lesquelles les taux d’intérêt annuels des prêts, censés aller de 365 % à 876 %, étaient prédateurs.

Piège de l’endettement

Mais le problème ne se limite pas au Kenya. Selon une étude du Groupe consultatif d’aide aux plus pauvres (Consultative Group to Assist the Poor – CGAP), qui a analysé les données de plus de 20 millions de prêts numériques en Tanzanie, la plupart des emprunteurs utilisent le crédit numérique pour une consommation discrétionnaire, plutôt que pour des investissements productifs.

Le CGAP a constaté que les emprunteurs ne remboursent pas environ 20 % des prêts et qu’ils paient en retard pour 40 % d’entre eux, les emprunteurs récidivistes risquant de s’enferrer dans le piège de l’endettement.

La dépendance à l’égard des algorithmes pour approuver les prêts numériques constitue un problème auquel les régulateurs devront s’atteler. Selon le Centre pour l’inclusion financière (Centre for Financial Inclusion – CFI), les algorithmes utilisés par les prêteurs numériques au Kenya reposent souvent sur les informations fournies par le demandeur de prêt, qui ne sont pas vérifiées, mais simplement complétées par des données extraites de son téléphone portable.

Cela traduit la volonté du consommateur d’obtenir un prêt, mais ne donne pas une mesure objective de sa capacité de remboursement.

Un problème exacerbé

La crise liée au Covid-19 a exacerbé le problème des prêts numériques non réglementés, les principales banques kényanes se montrant de plus en plus réticentes à prêter, explique Churchill Ogutu, responsable de la recherche chez Genghis Capital à Nairobi.

« Les banques offrent des taux de prêt compétitifs, alors que les prêteurs numériques proposent des taux exorbitants », explique-t-il. Le Parlement souhaite « uniformiser les règles du jeu » et devrait donc approuver le projet de loi, ajoute-t-il.

Le processus initial de mise en œuvre de la réglementation peut être long et difficile

Jusqu’à présent, il n’existait aucun cadre juridique régissant les plateformes de prêt numériques au Kenya. Le projet de loi publié le 16 avril permettra à la Banque centrale plusieurs avancées : fixer des exigences minimales de liquidité et d’adéquation des fonds propres pour les fournisseurs de crédit numérique ; approuver les canaux numériques et les modèles commerciaux ; superviser les fournisseurs de crédit numérique, et suspendre ou révoquer les licences. Le projet de loi stipule également que les prêteurs numériques rendent leurs taux d’intérêt clairs et explicites.

Processus long et difficile

Le texte doit faire l’objet de trois lectures au Parlement et obtenir l’approbation du président avant de devenir une loi, et il n’existe pas de calendrier précis pour son adoption.

Les prêts numériques non réglementés présentent un risque énorme pour le secteur financier

En supposant que la législation soit adoptée, les conditions de prêt s’amélioreront pour le consommateur et la réglementation renforcera également la protection des données partagées par les applications de prêt, selon Kellie Charlotte. Les progrès sont susceptibles de prendre du temps.

« Le processus initial de mise en œuvre de la réglementation, en particulier pour les prêteurs numériques déjà existants, peut être long et difficile », ajoute l’analyste.

Besoin urgent de réglementation

Le besoin de réglementation est urgent. « Les prêts numériques non réglementés présentent un risque énorme pour le secteur financier en considération de la tarification non compétitive et de la qualité du crédit », déclare Renaldo D’Souza, responsable de la recherche chez Sterling Capital à Nairobi.

Les prêteurs numériques devront devenir plus innovants pour attirer les clients

Renaldo D’Souza doute que la réglementation soit capable de mettre un terme aux taux hors de prix. Certains opérateurs numériques non réglementés poursuivront leur activité avec des clients qui n’atteignent pas les seuils minimums d’approbation de crédit des prêteurs réglementés et seront, d’après lui, prêts à payer des taux plus élevés.

Néanmoins, la réglementation signifie que le secteur du prêt numérique deviendra « plus compétitif, les prix et la diversité des produits étant les principaux domaines de concurrence », selon M. D’Souza. « Les prêteurs numériques devront devenir plus innovants pour attirer les clients. »

Les régulateurs devront donc apprendre à scruter les algorithmes de prêt s’ils veulent venir à bout de la détresse causée par les emprunts numériques excessifs.

L'éco du jour.

Chaque jour, recevez par e-mail l'essentiel de l'actualité économique.

Consultez notre politique de gestion des données personnelles

Les plus lus – Économie & Entreprises

- La recette gagnante des boulangeries Paul en Afrique

- Après l’Afrique, le tunisien SAH-Lilas à la conquête de l’Europe

- L’entourage de Jean Kacou Diagou, fondateur de NSIA : famille, étoiles montantes e...

- Pourquoi les filiales africaines de Société générale n’intéressent pas les champio...

- RDC : ce que l’on sait d’Air Congo, le futur pavillon national